1.当事務所にご相談いただく前はどのようなことにお困りでしたか? また、司法書士にご相談いただく上で不安だったことなどをお聞か…

民事信託(家族信託)を活用した複雑な相続の生前対策

複雑な相続の生前対策

相続の生前対策には、相続税の節税・納税を目的としたものや、相続発生後の相続人(相続を受ける人)のトラブル防止を目的にしたものなど、様々なものがあります。

その方法として、遺言や財産の生前贈与などがあります。また、認知症などにより判断能力が低下してしまった場合に財産の管理を第三者に依頼する方法として、成年後見制度などがあります。

遺言や生前贈与、成年後見では対応できない生前対策

通常の生前対策は、遺言や贈与で十分その目的を果たすことができますが、複雑な相続関係の生前対策や、特殊な生前の財産管理などは遺言や贈与、成年後見では対応できないケースもあります。

例えば、次のようなケースです。

・自分の資産を二世代に渡って自分の意図した人に相続させる

・贈与した財産を特定の目的のために使ってもらうようにする

・贈与は生前にしておいて贈与した財産の管理自体は自分で行う

このようなケースで有効なのが、最近注目をされ始めている“民事信託(家族信託)”という方法です。

民事信託(家族信託)とは

超高齢化社会に突入した近年、認知症などのリスクに対応するため、新しい財産管理の方法として「民事信託(家族信託)」という管理手法が注目されています。

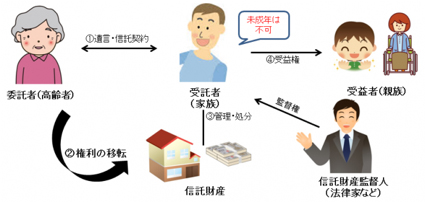

信託とは財産を信頼できる人(あるいは会社)に預けて、預ける目的に従って管理してもらうことです。

つまり、財産所有者が、意思判断能力を失い、資産の売却や活用が法的に難しくなることに備え、事前に親子等で資産の管理、活用の民事信託契約を結ぶ財産管理の方法のことを民事信託といいます。

近年、高齢化率(65歳以上の人が総人口に占める割合)が急上昇しており、日本は「超高齢化社会」と言われています。超高齢化社会の到来により、認知症患者の増加が懸念され、相続対策を考える上でも大きな課題となっております。

その認知症の方の相続対策を考える上で、注目されている財産管理手法が「民事信託(家族信託)」です。

一般的に信託というと信託銀行をイメージされるかもしれませんが、一般の方でも信託を受けること(財産を預かること)が可能です。

信託でできること

信託を活用すると、例えば以下のようなことが可能になります。

・親族(例えば未成年の息子や高齢の親)の財産を本人に代わって管理する

・自分が死亡した後に発生する、自分の相続人の相続(二世代先の相続)を指定する

・資産を贈与した後に、贈与された人が無駄遣いしないよう、贈与した人が引き続き贈与した財産を管理する

・子供に贈与したことを、その子供に知らせずに贈与する

民事信託の具体的な活用例

・ケース1 親亡き後に、障がいを持つ子供の生活を保障してほしい>>

・ケース2 自分の死後、高齢あるいは認知症の配偶者の財産を適切に管理してほしい>>

・ケース3 自分の死後、息子に相続財産を一括ではなく少しずつ分割して渡したい>>

・ケース5 自社株を後継者へ贈与したいが、議決権は引き続き保有したい>>

民事信託(家族信託)の無料相談実施中!

民事信託(家族信託)など相続に関わるご相談は当事務所にお任せ下さい。

当事務所の司法書士が親切丁寧にご相談に対応させていただきますので、まずは無料相談をご利用ください。

予約受付専用ダイヤルは048-640-7020になります。お気軽にご相談ください。

サポート料金

| サービス内容 | 信託財産の評価額 |

手数料 (消費税抜) |

費用 |

|---|---|---|---|

|

家族信託設計 コンサルティング費用 |

1億円以下の部分 | 1% (3,000万円以下の場合は、最低額30万円) |

●謄本、評価証明等の収集 ●相続人調査確定作業(戸籍調査収集・相続関係説明図作成) ●家族信託設計コンサルティング ●公証役場への立会い ●信託登記 ●信託口座開設の手続き 家族信託導入後のメンテナンス※ ※信託契約書保管サービス (10年間・年1000円) ご利用の方は一次相談対応無料 |

| 1億円超3億円以下の部分 | 0.5% | ||

| 3億円超5億円以下の部分 | 0.3% | ||

| 5億円超10億円以下の部分 | 0.2% | ||

| 10億円超の部分 | 0.1% | ||

| 家族信託契約書作成費用 | 1契約 | 15万円 | |

| 信託登記費用 | 1契約 | 10万円 |